Apple CardとDaily Cashは決済DXの黒船か:後編

■Apple Card/Cashは日本のモバイルペイメントの劣化版か

前回はApple CardとApple Cashの機能概要を紹介した。

今回は、同機能がもたらすであろう新しい価値交換、すなわちデジタルトランスフォーメーションについて考えてみたい。

まず、多くの人々は、Apple Card/Cashの機能について「Appleも金融ビジネス進出か」という印象を持っているだろう。そして、特に魅力的でもない、とも思っているのではないだろうか。

実際、Apple Card/Cashの差別化要因は一般的還元ポイントの域を出ていない。

何より消費税増税とキャッシュレス推進に後押しされた日本では、モバイルペイメントの利用で10%還元が当たり前の状態になっているのだから、最大3%バックのインパクトは薄い。例えばPaypayが使える店舗ブランドは日本国内ほとんどのコンビニやGMS、ドラッグストアに対応しているし、これはLINE Payやドコモのd払いなども同様である。いずれも消費税増税の期間限定還元率とはいえ、これらと比べればApple Payの各種サービスはキャッシュバック利率、利用可能店舗共に見劣りするのは事実だ。そして、決済機能の母体であるApple Payはタッチ決済内蔵機能であり、既にSuicaがある日本ではそれほどのインパクトはない、とも感じてしまうだろう。

しかしながら、それでもApple Payには大いなる成功の可能性があると筆者は考えている。以下にその理由を挙げてていこう。

■バーチャル現金貯金箱としてのApple Cash

1つ目の理由は、Appleが提供するキャッシュバックは日常消費に突如出現した現金貯金であることだ。

まず、Apple Cardで最も還元率が高いの3%バック対象の中心はApple関連の消費である。Appleストアだけでなく、アプリ課金やiTunesでのデジタル楽曲購買、iCloudのストレージ料金などがここに入る。つまり、iPhoneを使って生活している以上、確実に消費していたモノやサービスが、突然3%キャッシュバックになる。ユーザーは、Apple Cardの契約後、これまでどおりに生活しているだけで現金と同様に使えるApple Cashが貯まっていく。さらに、この3%枠にAppleが加えたのが、タクシー+フードデリバリーのUberとドラッグストアのWalgreensで、いずれも現代のアメリカ人にとって、ほぼ毎日のように利用するサービスである。Uberのタクシーは確実に来るし、シェアライドは数ドルで乗れるほど安い。Uber Eatsは街のほとんどのフードデリバリーに対応している。Walgreensはドラッグストアだが、日本でいうとコンビニの要素も持っており、歯磨き粉や化粧品に加え、弁当もビールも売っている。アメリカ人の毎日の生活の中で、この3つを全く使わない日は少ないだろう。このように、普通に暮らしているうちに貯まっていく仕組みがDaily Cashである。そして、このキャッシュバックは、利用用途が限られるポイントではなく、現金とほぼ同じである。Daily Cashの残高は、自分がチャージしたApple Cashの残高と同様に扱われる。他人に送金したり、自分の銀行口座に送ることも可能であり(最低$0.25~最大$10.00の振込手数料がかかる)、もちろんApple Pay加盟店舗でコーヒーも買えるし、ネイルの手入れも出来る。iPhoneユーザーは、日常消費を続けるだけでバーチャル現金が貯まっていくことになる。Appleストアでの新型iPhone購入やデパートのMacy’sでのドレス購入に残高を使い切り、足りない分を現金やカードで支払うことも可能だ。

一方、日本のモバイルペイメントにおけるキャッシュバックの多くは、ポイント還元であり、利用用途が制約される。

現在、日本の各社は期間限定の大きな還元率を背景とした消費促進を推進している。消費者はこの期間中に恩恵を受けるためにアプリをダウンロードし、カード契約・紐付けを行い、買い替え需要のある大物家電や消費財の買いだめを中心とした大きめの消費をすることになるだろう。しかし、多くの場合、基本的にポイント残高以上の決済はできない。つまり、1万円のものを買う時、残高9000ポイントと現金1000円、などで決済することは出来ない(一部、登録カードから差額決済出来るサービスもあるが、残高使い切り+現金で合算決済できるモバイルペイメントサービスは今の所ない)。また、利用者間のポイント送金は可能だが、ポイントを現金として銀行口座へ送金することは出来ない。すなわち、日本のペイメントアプリで得られるキャッシュバックポイントは、あくまで提携店舗内で使えるポイントであり、現金同様の汎用性はない。

ともあれ、Apple Cashは小さく貯めて大きく使えるバーチャル現金であり、iPhoneは金槌で割らなくてもいい貯金箱といえる。Daily Cashは、毎日の生活の中で少しずつ溜まっていくiPhone内の現金となり、ポイント稼ぎのための無理な消費を促すことなく、将来の大きな買い物のための蓄財機能として使われることになるだろう。貯まったバーチャル現金は、ちょっとした割り勘で持ち合わせがない時などにも有効に活用できる。そして何より、先述のようにiPhoneの機種交換のときに威力を発揮し、Appleユーザーの大きなロイヤルティになるだろう。この点、Daily CashはAppleにとって秀逸なロイヤリティプログラムとして機能することになる。また、差別化集客が難しい企業にとって、Daily Cashとの連携は朗報である。ドラッグストアやタクシーはどのサービスを使ってもほぼ同じである。どうせ使うならキャッシュバックがあったほうがいい。

■デジタルクレジットカードとしてのApple Card

2つめは、デジタル・クレジットカードであること。正確に言えば、デジタル化によって不正利用が格段に下がることである。

Apple Cardはチタン製の物理カードを発行できるが、基本はiPhone内の仮想クレジットカードである。この利点は、審査即日発行が可能であることだけでなく「紛失しないカード」であることだ。スマホ決済の浸透に伴い、アメリカの各種カード発行会社はカード管理用のアプリを競うようにリリースした。その理由は、「スマホに紐付けられるカード」としてのポジションを取るためであり、そのために重要な機能が「不正利用の抑止」である。アメリカにおけるクレジットカード関連アプリでは、ほぼリアルタイムの決済通知と履歴管理、そして紛失時の即時ロック機能が提供されている。スマホにカードを登録した場合、消費者は自分の物理カードを提示することが極端に減っていく。複数のカードを使い分け、それらを家に置いておいても構わないので、財布はスマートになるが、一方、カードを紛失したり情報流出で悪用されても気が付かない場合も出てくる。このため、自分のカードが使われたときにプッシュ通知を行うことで見覚えのない利用に気づくことが出来、不正とわかれば即時にアプリからカード停止ができる、という機能が非常に重要となっている。

Apple Cardはバーチャルなのでそもそも紛失しない。物理カードであるチタンカードには番号や有効期限すら書いていないので、紛失してもeコマースで悪用されるリスクはゼロになる。これによって、かなりの不正利用を防ぐことが出来る。

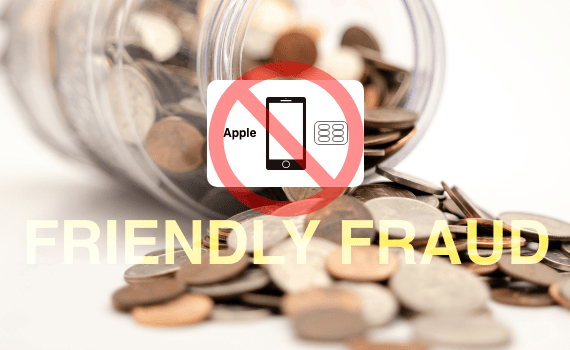

Appleに限らず、クレジットカードの不正利用の多くはオンライン決済によるものであり、ここ数年で大きな問題となっているのがチャージバック詐欺(Chargeback Fraud)である。簡単に言うと、自分でカード決済して、商品到着後に「実はカードを紛失していたのでこの決済は知らない(無効だ)」とカード会社に届け出ることで、決済を無効にするというものである。チャージバック詐欺には、配送遅延や破損によるクレーム返金も含まれるので、意図的な犯罪行為ではないためかFriendly Fraud(優しい詐欺)ともいわれる。ともあれ、チャージバック詐欺防止の専門であるChargebacks 911社によると、アメリカにおけるeコマースのカード不正の実に60%-80%がこのチャージバック詐欺とされている*1。

eコマースでのカード不正利用は名前とカード番号、有効期限、そしてセキュリティコードが解れば出来てしまうわけだが、明確な法整備はない。このため、カード所有者の主張が認められれば、カード会社の判断で決済無効の判断と払い戻し(チャージバック)が成立し、ショップ側が一方的に損を被るケースが多い。Apple Cardのカード番号やセキュリティコードはiPhoneのアプリ内に表示されると先述したが、この情報は特定のアルゴリズムによって決済毎にランダム変化する仕組みになっており、誰かが盗み見たり、画面キャプチャをされたとしても、次の決済に同じ番号は使えない*2。つまり、Apple Cardで決済する以上、eコマース利用者がカード盗難を装って商品を手に入れることは限りなく難しくなる。もちろんiPhoneを紛失したときの悪用リスクは残るが、Apple Payの起動には指紋もしくは顔認証が必要であり、パソコンからの遠隔ロックもできるので、通常のカード紛失や個人情報の流出による不正利用リスクよりは格段に低くなる。何より、現代人が自分のスマホ紛失に気づかないはずはない。

eコマース事業者としての側面も持つAppleとしては、チャージバック詐欺を防ぐことは非常に重要である。そして、このAppleの詐欺防止決済スキームに乗ることは、カード事業者にも小売業者にもメリットがある。Appleは、iPhoneユーザーのセキュリティ向上だけでなく、オンライン小売業者の詐欺リスクを守ることにも一役買っている。また、もともとApple Payは加盟小売店から手数料を徴収しない。日本ではiD、 QUICPay、 Suicaとの連携でサービス提供されているのでこれらのサービスに決済手数料を支払う必要はあるが、Appleには支払わなくてよく*3、Appleはカード発行会社から0.15%の手数料を受け取る。チタン製Apple Card利用時について特記はないが、おそらく自社ブランドカードを出す以上、同様に決済手数料無料となっているだろう。つまり加盟小売店はApple Cardの登場によって追加投資なしに詐欺被害のリスクを下げることが出来る。

■グローバル通貨を意識したApple Pay

3つめは、Apple Payが国をまたいで使えるという点である。アメリカなど諸外国では、コーヒー一杯でも、自動販売機ですら、クレジットカードを使う事が多く、小銭を使うのはコインランドリーかキオスクでガムを買う時くらいである。また、都市の公共交通の料金システムは複雑だし、行き先を確認するのも、切符を券売機で買うのも一苦労である。Apple Payは様々な都市の交通機関に対応しており、決済に紐付けるカードは、Apple Cardはもちろん、海外発行カードでも基本的に問題がない。(Visaカードだけは発行国以外では使えない。このためApple Cardの国際ブランドはMaster Cardである)。Suicaとも連携しており、iPhoneユーザーは主要各国で極めて便利に少額決済が出来る。

東京オリンピックを目前にして、日本ではインバウンド需要の拡大が叫ばれているが、事実上、日本で拡大しているモバイルペイメントを外国人観光客が利用する可能性は低い。もちろん外国人でもSuicaの購入・チャージは可能だが、日本以外では使えない。国内決済アプリに至っては、観光客には無用の長物である。何より、使いきれなかった残高は、海外で使いきれなかった小銭と同じ無用の長物である。ならば、帰国しても残高が使えるApple Payを使うことは想像に難くない。

ちなみに、キャッシュバックであるDaily Cash残高が海外の決済で使えるかどうかについて、Appleからの特記事項はないが、利用用途が制限されるポイントではなく現金である、という彼らのコンセプトからすれば、「使える」と考えるのが妥当だろう。少なくとも、クレジットカードやデビットカードからのチャージによるApple Cashは既に各国で利用可能である。為替レートはApple Cardが採用したネットワークであるMaster Cardに準拠することになるが、両替手数料はかからない。

少なくとも、先行リリースの恩恵を受け、着実にDaily Cashの残高を貯めている多くのアメリカ人旅行者は、今後海外でApple Payを多様することになるだろう。

■Apple Card/Cash/Payがもたらすデジタルトランスフォーメーション

さて、Walletという財布機能の上にタッチ決済、自前のクレジット機能とキャッシュバックを追加してiPhoneの価値を拡張したAppleだが、これらサービスを通じて、消費者の価値交換の仕組みは何が変わっていくのであろうか?

一つには、ポイント・プログラムという呪縛からの消費者の解放である。

企業側のポイント・プログラムの目的は、自社でもう一度消費してもらうための仕組みである。TポイントやPaypayのように加盟店ネットワークに用いれば、そのネットワーク内での消費循環を促すことによって、非加盟の競合と差別化が出来ることにある。これによる消費者のメリットは、買い物がお得になることに他ならないが、デメリットは消費選択の自由が損なわれることである。例えば、貯まったポイントをワールドカップのチケットにも、ミシュランレストランのディナーにも使うことは出来ない。消費者は「やむなく」加盟店ネットワーク内で消費する。消費者は、消費選択の自由と引き換えに、お得感を享受する。

先に述べたように、Apple Daily Cashは限りなく現金である。Apple Payの利用残高が主要用途になるが、実際の現金に換金が可能なのでポイントのように利用用途が特定されない。さらに、日本人が思っている以上にApple Payの加盟店は多様だ。スタバやマクドナルド、ドラッグストアのWalgreensやCVS、スーパーのCostcoやWhole Foods、 Trader Joe’sなどの生活消費はもちろんのこと、家電のBest Buy、 化粧品専門店のSephora、 百貨店のMacy’sやBloomingdale’s, Barneys New Yorkなども抑えており、メジャーリーグのチケットも、ディズニーワールドでの決済も可能である。Appleによると、全米トップ100の小売業のうち74がApple Payに対応しているという*4。

日本における加盟店ネットワーク型のポイントプログラムは、基本的に安価提供の小売ブランドでの利用に絞られるが、アメリカでのApple Payネットワークは、高級店やエンターテインメントなどの非日常消費もしっかり抑えているので、そもそもDaily Cashの活用自由度は非常に大きい。スターバックスやAirbnbなど他ブランドとのアプリ決済接続にも対応しているので、間接的には様々なeコマースやQR決済に使える。そして、チャージバック詐欺や不正クレジットカード問題の観点からも、iPhone+Apple Cardの組み合わせは小売店にとって非常にありがたい。今後加盟店はさらに増えていき、消費者の自由度は更に上がっていくだろう。さらに、Daily Cashは現金化を可能にしており、無制限の自由が担保されている。消費者は消費選択の自由を犠牲にせずとも、お得感を享受できることになる。

もう一つは、旅行者を消費の不自由から解放することである。

先述のように、Apple Payはグローバル通貨としての側面を持つ。どこの国でもその残高は利用可能であり、現地通貨や現地発行カードでチャージする必要はないし、両替手数料もかからない。旅行者にとって一番のハードルである現地の交通機関利用でに関しても、Apple PayはロンドンのOyster Cardはもちろん、パリやドイツなどの欧州各国、香港、台湾の地下鉄でも使え、もちろん東京もOKである。2019年末にはニューヨークの地下鉄も利用可能になる。何より、人前でクレジットカードや現金を出す機会が減るので、スキミングや強盗に会うリスクが減る(海外ではスリや強盗が観光客の財布の中身を確認して追跡するのが普通であり、キオスクなどで財布を出すことを避ける人も多い)。今年の春、筆者の友人はイギリス、パリ、ドイツ、スイスを回る出張にでかけたが、飛行機のチケットと夕食以外はほとんどApple Payでクリアできたという。彼は両替した500ユーロの現金のうち、50ユーロしか使わなかったそうだ。

この2つの自由はどのような価値交換変化をもたらすのだろうか?

消費者は制限的なポイントプログラムから解放され、国をまたいだ時の通貨交換の不便から解放されると同時に、世界のどこにいてもキャッシュバックを得る。これまで、消費者は「お得」を得るためにポイントプログラムに加入し、複数の企業にいちいち個人情報を預け、「やむなく」ポイントが使える消費先を選択してきたのだが、Apple Pay/Cardを利用すれば、どこで買っても個人情報を提供したりアプリをインストールすること無く「お得なポイント」が手に入り、そのポイントは「どこでも使える」、という世界規模の万能ポイントプログラムを手にすることになる。

こうなると、消費者は、ポイントプログラムを理解して使いこなす必要がなくなる。

つまり、Apple Pay/Cardを使えば、消費者はアプリインストールやポイント選択という作業負荷が必要なくなり、よりストレスフリーな購買体験が実現できる。ついでに自動的に貯まる貯金付きで。言い方を変えれば、Apple王国に忠誠を誓い、サービス購買という税金を支払うことで、無駄なアプリをインストールすること無く、国境もブランドも気にせずに消費でき、Daily Cashという還付金が手続きなしで手に入ることになる。

一方、企業側の視点で考えると、自社ブランド独自のポイントプログラムが無効化されてしまうという危機がある。ただ購買ポイントが貯まるだけのロイヤルティ・プログラムではDaily Cashの前では意味をなさなくなり、再購買サイクルの構築と運営がAppleありきになるかもしれないのだ。そして、GoogleはGoogle Payを持っており、Appleに対する同様な対抗措置としてGoogle Cardなどを展開したならば、バーチャル現金によるキャッシュバックが今後のポイントプログラムのスタンダードとなって、多くの企業は彼らモバイルプラットフォーマーの上でCRM展開せざるをえなくなるかもしれない。もしかしたら、10年後にはほとんどのCRM施策がAppleとGoogle上のプラットフォームに移動しているという未来もあり得る。

ポジティブに捉えれば、ブランド価値や購買体験と言った本質的なロイヤルティを考えて提供できる企業が生き残る、まっとうなマーケティングの世界になる、とも言えるだろう。

ともあれ、Apple Cardが数年以内に日本に上陸するのは間違いない。彼らの日本進出は、確実に日本のキャッシュレス協奏曲に大きな刺激を与え、業界のレイアウトを変えることになるだろう。

引用情報:

*1

Medium(2019), Understanding the True Cost of Fraud, retrieved from

https://medium.com/@Chargebacks911/understanding-the-true-cost-of-fraud-93c35b1fd3d4筆者注:

*2

この可変型カード番号の仕組みはBank of Americaが、Digital Debit Cardとして先んじて採用している。

https://newsroom.bankofamerica.com/press-releases/consumer-banking/bank-america-introduces-digital-debit-card参考情報:

*3

Apple

Apple Pay について - 加盟店向けのご案内

https://support.apple.com/ja-jp/HT204274

*4

Apple(2019), Check out some of the great places where you can check out., retrieved from

https://www.apple.com/apple-pay/where-to-use/

-

Apple CardとDaily Cashは決済DXの黒船か:前編

Apple CardとDaily Cashは決済DXの黒船か:前編 -

米国ドラッグストア大手Walgreens、Apple Cardの3%キャッシュバックに参加

米国ドラッグストア大手Walgreens、Apple Cardの3%キャッシュバックに参加 -

紛失時の体験をストレスフリーに ――― AppleがAirTagを正式発表

紛失時の体験をストレスフリーに ――― AppleがAirTagを正式発表 -

AI+IoT=AIoTが未来の産業を変える

AI+IoT=AIoTが未来の産業を変える -

データで見る健康を日常にーBisuが提供するIoT尿検査

データで見る健康を日常にーBisuが提供するIoT尿検査 -

コネクトプラス、IoT機器から得たデータを表示するダッシュボード作成ツール「conect+ Studio」を提供開始

コネクトプラス、IoT機器から得たデータを表示するダッシュボード作成ツール「conect+ Studio」を提供開始 -

Amazon Fire TVがRokuを抜いてトップへ。米国ビデオストリーミング世帯は50%を超えるか

Amazon Fire TVがRokuを抜いてトップへ。米国ビデオストリーミング世帯は50%を超えるか -

LinkAjaにGrabとGojekが出資 ーーー キャッシュレスの加速と中国資本に対抗するインドネシア

LinkAjaにGrabとGojekが出資 ーーー キャッシュレスの加速と中国資本に対抗するインドネシア